央广网北京11月25日消息(记者 金龙)11月3日,江苏润阳新能源科技股份有限公司(下称润阳股份)首发申请获创业板上市委2022年第76次会议审议通过,全球光伏电池片出货量第三的光伏巨头还差一步就正式登陆资本市场。

招股书显示,润阳股份2019年、2020年、2021年以及2022年上半年润阳股份实现营收分别为30.26亿元、47.98亿元、106.17亿元和89.77亿元;同期归母净利润分别为2.43亿元、5.13亿元、4.86亿元和5.06亿元;扣非后归母净利润分别为2.24亿元、4.54亿元、4.41亿元和5.14亿元。

润阳股份营收和净利润高速增长背后也存在诸多隐忧:“双经销”模式遭质疑、资产负债率高于同行水平偿债能力存疑、内控不合规问题层出不穷。

产品结构较为单一

应对下游行业波动能力较弱

润阳股份前身是江苏润阳新能源科技股份有限公司,2013年成立于江苏苏州。公司主要专注于高效太阳能电池片的研发和生产,现有核心产品为单晶PERC太阳能电池片,主要销售给隆基股份、晶科能源、晶澳科技、天合光能等大型知名组件厂商,并最终运用于光伏发电系统,是决定发电系统性能的核心部件。

根据PVInfoLink统计,2020年、2021年和2022年上半年润扬股份太阳能电池片出货量均位居全球第三名,推动2019-2021年公司营业收入复合增长率达到87.32%。

报告期内,润阳股份99%的营收来自电池业务。公司太阳能电池片业务收入分别为29.94亿元、47.13亿元、104.5亿元和88.98亿元,占同期主营业务收入的比例分别为99.52%、99.15%、99.34%和99.57%。

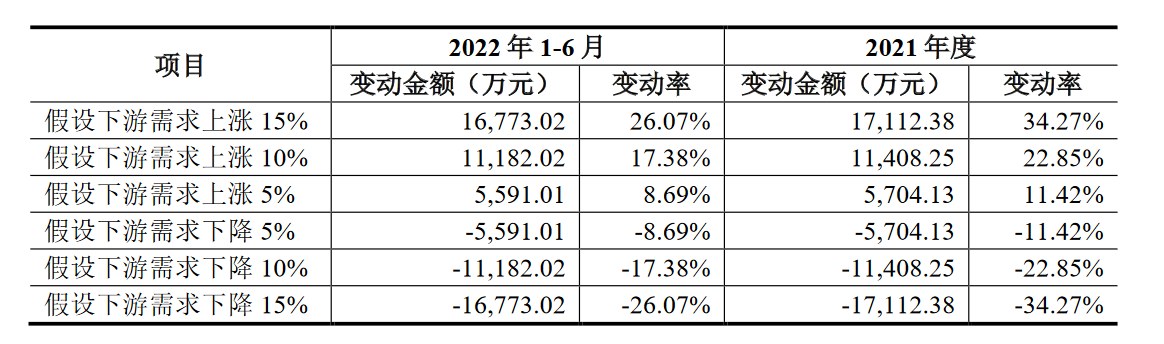

“截至报告期末,公司主要业务集中于电池片环节,产品结构较为单一,抗风险能力相对不足。”润阳股份在招股书中直言产品结构单一和应对下游行业波动能力较弱的风险问题。假设2022年1-6月下游需求变动±5%、±10%、±15%,其他因素均不发生变化,下游需求波动对润阳股份利润总额的影响分别为±8.69%、±17.38%、±26.07%。

(下游需求波动对润阳股份利润总额影响,截图自润阳股份招股书)

润阳股份表示,目前公司正在建设自有硅料产能,加快电站投资布局,但短期内公司主要收入和盈利来源仍为太阳能电池片产品。如果未来受国内外宏观经济增长放缓或产业政策支持力度减弱影响,光伏行业的终端应用市场增速低于扩产预期,或因产业链各环节发展不均衡、供需错配导致终端需求受到阶段性抑制,使得电池片环节内部竞争加剧,公司可能面临产品的市场消纳能力下降、价格下跌、产能利用率及盈利水平下降的风险。

供应商还是大客户

“双经销”模式遭质疑

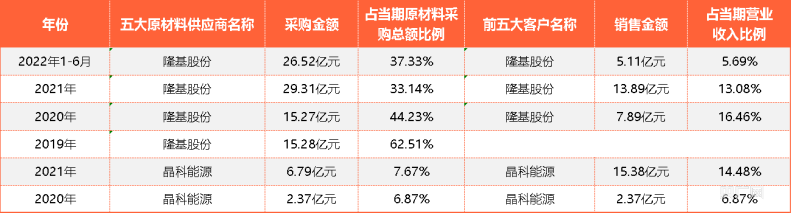

央广网记者注意到,润阳股份存在供应商同时是大客户的情况。2019年至2022年上半年,公司前五大客户包括了晶科能源、隆基股份、晶澳科技、天合光能等光伏龙头企业。其合计销售收入占报告期内营业收入的比例分别为58.91%、66.02%、47.16%和45.80%。

而同期润阳股份向前五大供应商合计采购金额分别为20.13亿元、26.49亿元、59.29亿元、52.63元,占当期采购总额的比重分别约为82.39%、76.74%、67.05%、74.07%。值得注意的是,隆基股份、晶科能源这两家大客户同时又上榜了润阳股份五大供应商名单。

(整理自润阳股份招股书,制图:央广网记者金龙)

如上图所示,2019年以来,润阳股份自隆基股份的采购原材料金额分别为15.28亿、15.27亿、29.31亿以及26.52亿,2019年度,隆基股份采购金额甚至一度占比高达62.51%。而2020年、2021年、2022年上半年,润阳股份又向隆基股份销售7.89亿、13.89亿以及5.11亿。

对于向大型光伏一体化生产商采购硅片同时销售电池片现象,润阳股份将此解释为双经销业务模式。在该业务模式下,公司向对手方采购硅片的同时,根据合同约定需向对手方供应一定规模电池片。公司与对手方根据框架合同约定定期签订购销合同或订单,按照硅片市场价或双方约定价格向对手方采购硅片,并按照硅片采购价上浮一定价差向对手方销售电池片。

关于客户与供应商重叠问题,润阳股份在回复审核中心落实函时表示,报告期内,发行人电池片销售业务以独立购销模式为主,双经销模式作为灵活补充,占比不高,报告期各期双经销业务收入占比分别为5.45%、13.40%、5.59%和2.63%。公司与客户在特定时期达成双经销业务合作,是双方基于自身对当时市场供需情况的判断,为增强供需双方原材料供应的稳定性、深化合作关系而作出的互惠安排,符合行业惯例。

“在光伏行业整体向好的大背景下,大型光伏一体化生产商的产能持续攀升,但受限于投资与技术的双重门槛,其电池片产量的增长速度低于硅片和电池组件产量的增长速度,为保证电池片供应链的安全和稳定,同时以相对较低的成本获取产品品质优良的电池片,客观存在双经销业务合作的需要。”润阳股份在招股书中解释道,为保证单晶硅片的稳定供应,同时应对单晶硅片价格波动风险以提前锁定利润,公司选择与大型光伏一体化生产商进行双经销业务合作,既保证了双方原材料供应链的安全与稳定,又实现了稳定的盈利。

为使财务报表更合理反映公司的经营状况,在会计核算过程中,润阳股份将上述双经销业务中最终销售回给对手方电池片所对应的硅片采购进行了抵销。数据显示,双经销模式所占业绩比重呈逐年上升趋势,2019至2021年,抵销金额分别为2.56亿,8.67亿、12.61亿,占抵销前金额的7.79%、15.30%、10.62%。

值得注意的是,2022年1-6月,润阳股份双经销业务毛利率为45.34%,较以前年度提升较多,对此润阳股份解释称系公司当期双经销业务中境外生产电池片的销量占比为65.73%,高于以前年度。

应付款项高达62亿

缺钱危机待解

润阳股份面临的最大问题或是缺钱。招股书显示,润阳新能源本次IPO,计划募集资金40亿元,其中25亿元用于年产5万吨高纯多晶硅项目、年产5GW异质结电池片生产项目,另有15亿用于补充流动资金。

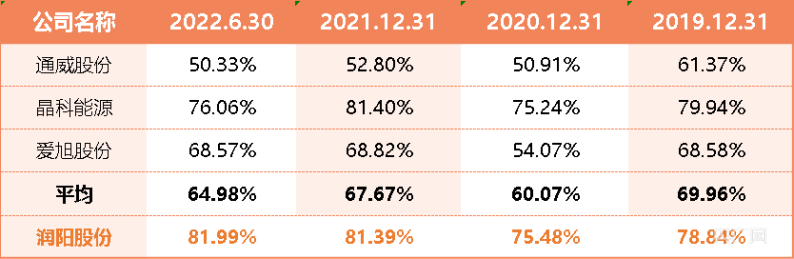

报告期各期末,润阳股份资产负债率分别为78.84%、75.48%、81.39%及81.99%,流动比率分别为0.86、0.87、0.89和0.80,速动比率分别为0.73、0.76、0.78和0.70。

(整理自润阳股份招股书,制图:央广网记者金龙)

如上图所示,润阳股份资产负债率远高于行业平均水平,2019年-2022年上半年行业内可比公司通威股份、晶科能源、爱旭股份资产负债率均值分别为69.96%、60.07%、67.67%和64.98%。以2020年、2021年为例,润阳股份的资产负债率高于同行均值15.41个百分点和13.72个百分点。

报告期内,润阳股份的流动比率分别为0.86、0.87、0.89、0.8,速动比率分别为0.73、0.76、0.78、0.7,流动比率和速动比率双双低于1,也低于同行业可比上市公司平均水平,显示公司资金面压力巨大。润阳股份对此解释称主要是公司为非上市公司,缺少持续性的股权融资途径,流动负债规模相对较高。

截至2022年6月30日,润阳股份的货币资金26.90亿元,流动资产83.62亿元,流动负债为104.58亿元,负债总额123.32亿元。

9月15日,润阳股份第二轮问询函回复表示,报告期各期末,发行人经营性负债占比分别为78.72%、85.35%、88.09%和82.77%,是负债的主要组成部分。其中,应付票据各期内余额分别为3.67亿、8.22亿、20.58亿、31.17亿;应付账款各期内余额分别为7.48亿、14.62亿、21.35亿、30.93亿。截至2022年6月末,润阳股份的应付款项已经高达62.1亿元。

此外,润阳股份在招股书中还披露了内控不规范情形,“2019-2021年,因融资渠道少、资金链紧张等客观原因,发生了如转贷、无真实交易背景的票据流转、个人卡收支款项等行为。”

2019年至2021年,润阳股份及子公司润阳悦达、润阳建湖、上海矽桓、无锡海博瑞之间存在无真实交易背景的票据流转情况。票据流转金额合计分别为5043.25万元、4.25亿元及2317.42万元。2019年至2021年,润阳股份还存在通过个人卡收支款项的情形,所涉金额分别为639.89万元、428.17万元和392.93万元。

转载申请事宜以及报告非法侵权行为,请联系我们:010-56807194