银行理财经理销售存误导 收益浮动称保收益

2014-08-28 09:29:00 来源:广州日报 说两句 分享到:

推动银行理财产品回归资产管理本质 但购买此类产品要注意风险

近期,较高收益银行理财管理计划产品成为一些银行推荐的重点。这类产品的收益其实是浮动的,其投资标的的风险也不低,购买时需留意。

记者走访多家银行还发现,一些银行员工在推销此类产品时存在对客户保证收益等误导。

本报讯 (记者李震)在传统银行理财产品收益徘徊在5%上下时,号称有近5.8%收益的银行理财管理计划产品成为一些银行推荐的重点。记者了解到,这类产品的收益其实是浮动的,并不能保证收益,同时其投资标的的风险也不低;而部分销售人员在向客户推荐产品时还存在误导行为。

专家认为,这类产品有望打破银行理财产品的刚性兑付。理财师建议,购买此类产品,投资者首先需要对自身的风险承受能力有正确的认识,其次要注意及时操作以止损或止盈。

现象:理财经理销售存误导

“这几天,银行多次推荐了一款像基金那样净值型的理财产品,说可达5.8%的年化收益率,”一家股份制银行的VIP客户刘小姐告诉记者,“我问了理财经理,她说不是基金,不知道这种产品靠谱吗?”

记者了解到,刘小姐所说的产品实际上是银行理财管理计划产品,其收益是浮动的以净值形式公布。采取基金运作方式,一定时间(每月、每季度)可开放申赎一次。

据了解,去年10月,首批11家银行获批试点这种理财管理计划产品,而近期有消息称这一试点有望扩大,从国有大行、股份制银行扩大至城商行。

以刘小姐所说产品为例,其成立于2013年10月21日,期限为两年,每隔一个月开放允许客户预约申购与赎回,主要投资方向及比例为:银行间市场和证券交易所流通交易的债券、资产支持证券等有价证券,占比33%;理财直接融资工具以及银监会认可的其他标准化金融投资工具,占比67%。

根据银行公开披露的信息,这款产品最近一个月(7月11日~8月12日)的7日年化收益均值为5.75%。“理财经理说,未来也不会低于这个收益,在5.8%上下。”刘小姐称。

事实上,业内人士表示,这款产品的收益是浮动的,和基金产品一样,是不能保证预期收益的。如果投资者被告知可保证收益,那肯定是销售人员的误导行为。

记者走访多家银行也发行,一些银行员工在推销此类产品时存在保证收益等误导,“尽管合同上不会写,但私下告诉您这个收益都是可以实现的。”多位员工都曾这样表示。

业内人士:打破刚性兑付 推动资产管理本质回归

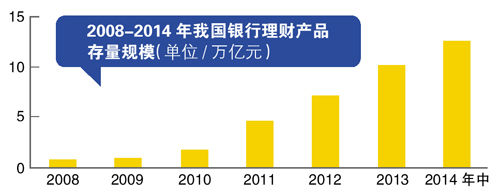

“从2008年末的不足万亿元到2014年6月末的近13万亿元,银行理财市场已发展了十年之久,但其法律关系一直未被厘清,到底是委托代理关系、资产负债关系还是信托关系一直是市场争议的焦点。”普益财富研究员方瑞指出,回顾近两年来的监管动作,从2013年8号文对非标资产的规范,到银行理财管理计划和理财直接融资工具的试点,再到独立的理财事业部制改革,直到近段商业银行法的启动修订,都为银行理财业务指明了关键发展方向——回归资产管理本质。

“国内大部分投资者把理财当做类存款,因此一旦出现兑付危机,投资者就会抗议。”一位资深理财师表示,“当然,这和部分销售人员的误导行为有关系。”

“只有回归资产管理本质,银行理财产品才有可能打破刚性兑付文化。”方瑞进一步分析表示,回归资产管理本质后,银行与投资者之间为受托人与委托人的关系,从而打破目前“类存款”产品下的资产负债关系,风险和收益都应归投资者所有,因此投资者在承担风险的情况下理应获得更高的风险溢价。参照国内外较为成熟的模式,基金化运作、结构性投资将是银行理财产品回归资产管理本质的出路。

投资提醒:理财管理计划产品或需及时申赎

上述研究员认为,相比传统的银行理财产品,银行理财管理计划产品有四大不同。

第一,投资资产方面。为了便于产品估值,银行理财管理计划所投资的资产除原有的债券以及货币市场工具以外,增加了理财直接融资工具,且绝大部分计划用理财直接融资工具替代了传统的银行理财产品中的各类非标准化债权资产。

第二,投资期限方面。传统的银行理财产品以封闭式运作,且存续期限多在1年之内,如1个月、3个月或者6个月,而银行理财管理计划存续期普遍超过1年,如2年或者3年,但其以开放式运作,一般每月或每季度开放一次。

第三,投资收益方面。银行理财管理计划摒除了预期收益率形式下的刚性兑付做法,转而对所投资资产进行定期估值形成产品净值,投资者于开放日以净值申购或赎回理财管理计划,由于净值存在波动性,因此投资者获得的收益存在不确定性。

此外,费用收取方面,银行理财管理计划的费用名目在销售费、托管费、管理费的基础上,增加了赎回费。

理财师表示,由于这类产品投资标的主要为理财直接融资工具(形式上是标准化产品,投向是类似银行理财非标资产),因此风险并不低。投资者需要对自身的风险承受能力有正确的认识,不要盲目追求高收益。其次,这类产品每月或每季度都可申赎,投资者要注意及时操作以止损或止盈。

编辑:吉媛媛

参与讨论

我想说

相关新闻

头条推荐

302 Found

302 Found

热门图片

央广网官方微信

央广网财经