央广网北京9月15日消息(记者 冯方)9月15日,国有六大行先后发布公告,下调各个期限人民币存款利率。专家表示,此次六大行下调存款利率,一方面会缓解银行净息差下行的压力,促进银行稳健经营,更好地服务实体经济;另一方面,存款利率下调会降低银行的资金成本,为进一步下调贷款利率,降低实体经济综合融资成本,更好地服务稳增长大局提供更大的空间。

9月15日午盘,银行板块逆市走强,板块整体涨幅居前。截至午盘收盘,银行板块个股多数飘红,厦门银行、苏州银行均涨超3%,招商银行、平安银行、宁波银行等跟涨。

不同期限存款利率均有下调,最高下调15个基点

根据公告,六大行不同期限存款利率均有下调,其中,3年期定期存款利率下调最多,达到0.15个百分点,其他期限存款利率均下调0.1个百分点。

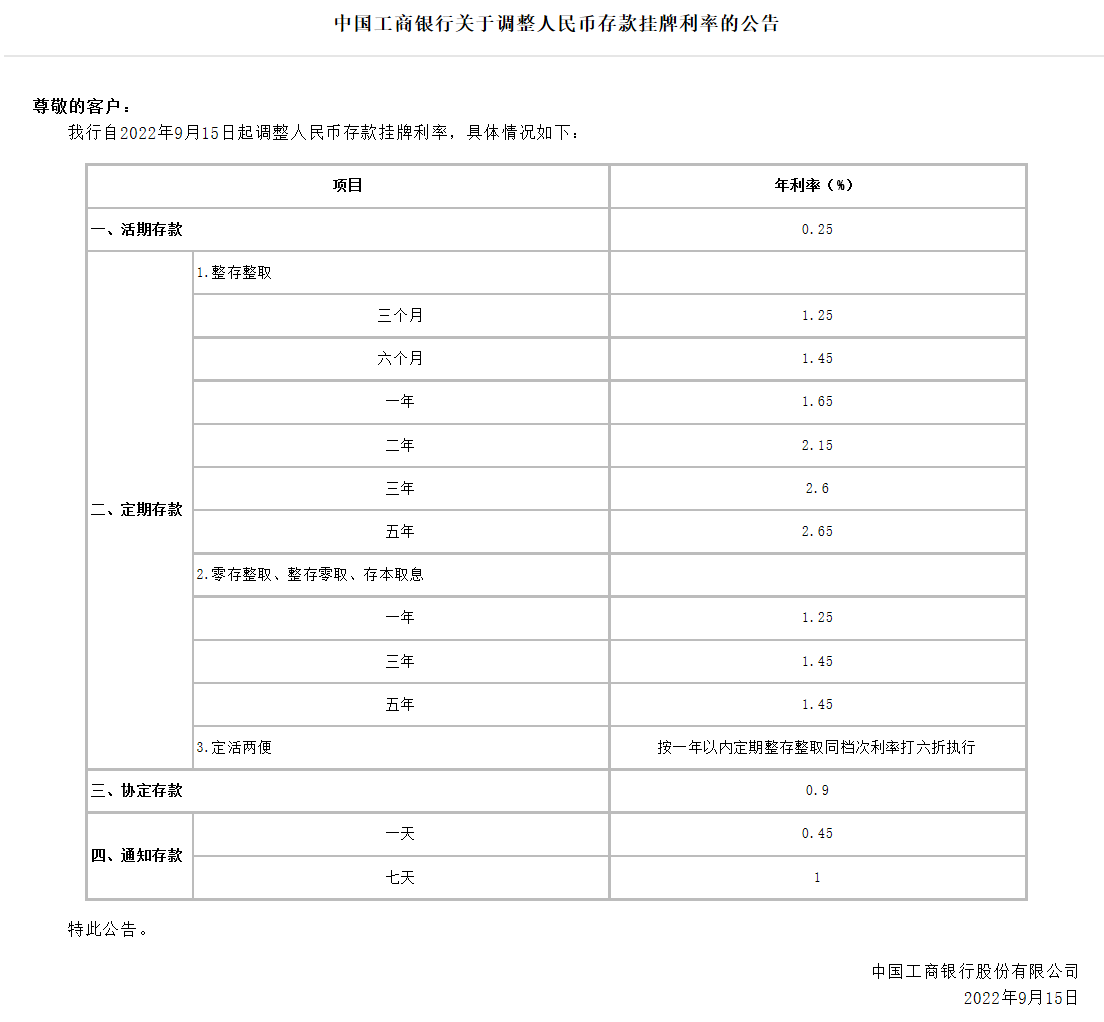

以工商银行为例,9月15日起,该行活期存款利率下调至0.25%,3个月、6个月、1年期、2年期、3年期、5年期存款利率分别下调至1.25%、1.45%、1.65%、2.15%、2.6%、2.65%。

(截图自工商银行网站)

央广网记者注意到,早在今年4月,国有六大行等多家银行就曾下调过存款利率。在《2022年第一季度中国货币政策执行报告》(下称《报告》)中,人民银行表示,2022年4月,人民银行指导利率自律机制建立了存款利率市场化调整机制,自律机制成员银行参考以10年期国债收益率为代表的债券市场利率和以1年期LPR为代表的贷款市场利率,合理调整存款利率水平。

人民银行提到:“从实际情况看,工农中建交邮储等国有银行和大部分股份制银行均已于4月下旬下调了其1年期以上期限定期存款和大额存单利率,部分地方法人机构也相应作出下调。”

上海金融与发展实验室主任曾刚对记者表示:“今年人民银行指导建立了存款利率市场化调整机制,就是希望存款利率更多地与市场利率挂钩,变得更有弹性,能够顺应市场利率变化而变化。8月LPR下调后,存款利率也有进一步调整的必要。此次六大行下调存款利率,既是存款利率市场化定价改革的成果,也是新定价机制下对LPR下行的反应。”

“从长远看,定价机制的改变使得存款利率定价变得更加灵活,与市场利率的关联度变得更高,为银行进行资产负债管理提供了更好的手段,也为银行提供了新的净息差管理途径。这也是存款利率定价机制改革要达到的一个目标。”曾刚说道。

利好银行稳健经营,为降低实体经济融资成本提供更大空间

今年上半年,在政策利率下行、支持实体经济背景下,银行业息差继续承压,整体呈现下行趋势,多家国有大行净息差也出现不同程度下降。多家银行提到,存款市场竞争激烈、负债端成本刚性是净息差承压的主要原因之一。

展望下半年,国有大行普遍认为银行业还面临着净息差收窄的压力。关于控制负债端成本的措施,中国银行行长刘金表示,中国银行更加清醒地认识到在活期存款、存款付息成本和融资成本方面的差距,将在服务好实体经济的同时,不断优化资产负债结构,合理控制负债成本。

建设银行行长张金良表示,建设银行负债端将把流量经营作为重中之重,运用数字化的理念和方法,加大中小客户和长尾客群的拓展。在减费让利的大环境下,把负债成本降下来,同时加大与各类金融机构合作广度和深度,沉淀更多活期资金。

曾刚指出:“存款利率下调一方面会缓解银行净息差下行的压力,促进银行稳健经营,更好地服务实体经济;另一方面,存款利率下调会降低银行的资金成本,为进一步下调贷款利率,降低实体经济综合融资成本,更好地服务稳增长大局提供更大的空间。”

中信证券首席经济学家明明认为:“降低存款利率对于银行降低负债成本有明显的帮助,实体经济整体的融资成本有望下降。未来几个月企业中长期贷款、居民信贷增速可能出现一定的回升。”

转载申请事宜以及报告非法侵权行为,请联系我们:010-56807194