作为曾经“华南五虎”之一的千亿雅居乐,如今正深陷遭国际顶级评级机构下调展望、巨额债务压顶、依赖永续债“续命”的发展危机。

在刚刚过去的4月份,雅居乐被多家世界顶级评级机构下调评级展望。

4月3日,穆迪发布公告称,已将雅居乐的评级展望从稳定调整为负面,同时,穆迪维持雅居乐公司家族评级为“Ba2”,债券高级无抵押债务评级为“Ba3”。仅隔6日后的4月9日,标普也将其对雅居乐的评级展望从稳定下调为负面。

穆迪认为,评级展望调整为负面反映了雅居乐为业务扩张而增加债务,导致其信用指标趋弱,显然,穆迪并不看好雅居乐的未来发展,并给投资者敲响了警钟。

无独有偶,“负面”展望也反映了标普的观点,即由于低收入增长和房地产开发及其他投资激进,雅居乐集团的去杠杆努力在未来6至12个月可能不会有实质性的改善。

这也不是千亿雅居乐在国际市场首次遭“差评”。就在2019年业绩披露后短短20天内,雅居乐就已被花旗、野村和高盛等国际投行下调目标价格;去年3月20日,摩根士丹利就曾发表研究报告指出,雅居乐2018年基本盈利逊预期9%,予“减持”评级。

就在发布2019年财报的当日,雅居乐股价以7.890港元收盘,跌了1.220港元,跌幅高达-13.39%。

盈利堪忧

从历年数据来看,自2011年开始,雅居乐销售金额增速就已经开始明显缓慢,相关数据统计显示,2010年至2018年,其年化复合增长率仅为15.6%,远低于前期同等规模房企。

被称之为雅居乐重要粮仓的海南清水湾项目,曾一度给雅居乐带来超800亿元的销售收入,不过,在2018年海南出台限购政策之后,当地楼市却迅速冷却。2019年,清水湾项目贡献收入已不足40亿元,较2018年更是大降超过6成。

受累海南岛项目,雅居乐市场业绩下滑态势明显。年报显示,2016-2018年,雅居乐分别对应的销售额为528.2亿元、897.10亿元、1026.7亿元,同比增速分别为19.4%、52.4%、14.5%,2019年虽然完成了1179.7亿元的销售金额,但实际仅比2018年增长14.9%,销售增长显然十分乏力,在行业整体处于低位。

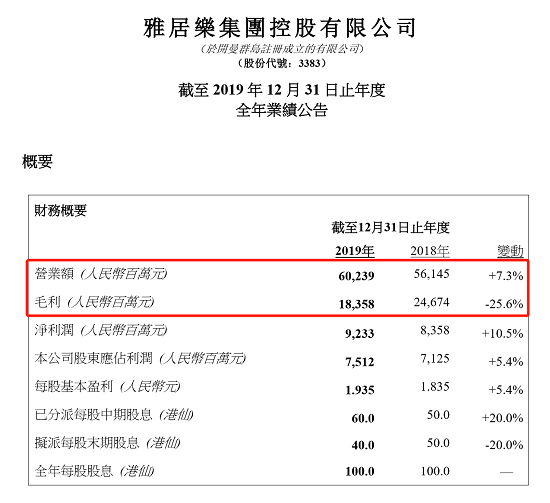

在业绩增长放缓之下,雅居乐2019年毛利润和毛利率分别为183.58亿元和30.50%,较2018年分别下降25.60%和13.40%,毛利润和毛利率两者更是创下了近3年新低。

雅居乐主席兼总裁陈卓林在今年业绩会坦言,毛利率减少的原因主要是受到了去年海南区域毛利额贡献减少的影响。

年报显示,2019年,雅居乐的营业收入为602.39亿元,同比增幅7.3%;经营利润为180.4亿元,较2018年下降18.4%;同期总借款也比上年增长了9.2%,为966.7亿元;净负债率82.8%,同比增长3.7个百分点;实际融资成本也从2018年的6.49%,增加到了7.1%。

在近年来雅居乐加速扩张,去化速度加快的情况下,其整体销售成本也大增33.1%至418.81亿元,销售成本增速远高于营收增速。

克而瑞机构观点认为,2018年雅居乐实现了千亿规模的跨越,但之后的销售增速有所放缓,鉴于当前房地产行业的体量已经达到顶部区域,且调控政策也将持续,预计公司销售增速的放缓将成为未来趋势。

营收增速放缓,经营利润下滑,毛利润和毛利额均创下了3年来新低;反之,雅居乐总借款、负债率以及融资成本、销售成本却在不断攀升,其盈利能力令人堪忧。

短债压顶

2018年起,雅居乐开始急速扩张,拿地力度骤增,布局激进。2017年至2019年,雅居乐新增的土地储备分别为964万㎡、1111万㎡、1090万㎡,每年新增土地储备都达到了千万平方米左右,甚至不惜拿下高溢价地块。2019年,雅居乐就增加42个优质新项目,总土地金额为472 亿元,其中,拿下的昆明盘龙区KCPL2012-32-1、KCPL2012-33地块,总起价为9.83亿元,拿地总价22.53亿元,溢价率更是达到了129.2%。

此外,雅居乐还投入大量资金加速输血环保、商业、物业、建设等多元化业务,短期借款急速膨胀。数据显示,仅2019年上半年雅居乐就投资了约90亿元,新增30个非地产项目,期内,物业管理、物业投资以及环保业务收入分别较上年同期上升63.9%、4.9%以及68.9%。不过,截至2019年年末,雅居乐非地产业务板块营业额合计仅为60.61亿元,在整个集团收入占比仅为10.1%。

除了激进的“买买买”,雅居乐还不断加杠杆借贷,导致经营现金流承压,短期借款迅速增长,负债指标进一步恶化,

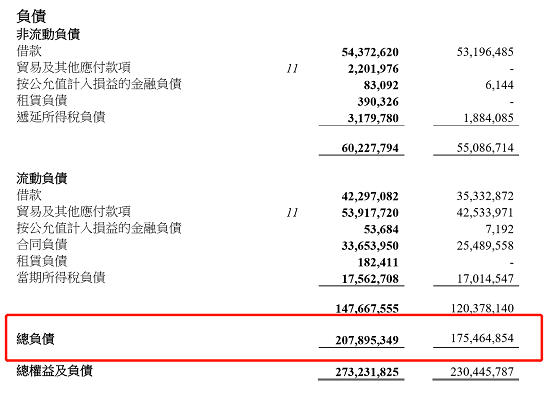

2015年,雅居乐的总负债为753.18亿元,到2019年这个负债规模达到了2078.95亿元,其中,同期流动负债从505.31亿元上升至1476.68亿元。

在连年攀升的总负债下,雅居乐负债率也高企不下。2015年-2019年年末,雅居乐负债率分别为64.20%、66.48%、72.96%、76.14%和76.09%,而同期净负债率则从78%上升至97%。

克而瑞方面认为,若将永续债作为权益的情况下,雅居乐2019年的净负债率为82.8%,相比2018年底增加了3.8个百分点;若把永续债算到负债率之内,雅居乐的净负债率将达130.74%,远超安全线。

雅居乐短债以及海外债偿还压力有多大?

2017-2019年年末,雅居乐集团的短期借款规模分别为271.46亿元、353.33亿元和422.97亿元,短贷占比分别达到44.01%、39.91%和43.75%。

截至2019年底,雅居乐的借款额为人民币966.70亿元,一年内到期的银行借款、优先票据、资产支持债券总计高达422.97亿元,占借款总额的43.75%, 6个月以内的短期借款更是超过了370亿元,其中,以外币记账的借款超过400亿元,占比逾43%。

而雅居乐现有的现金及银行存款为人民币425.55亿元,其中包括有限制现金为人民币90.04亿元,实际上可动用的现金及存款为335.5亿元,完全无法覆盖一年到期的短期债务,尤其是无法覆盖372.52亿元的6个月内短期借款。

尽管雅居乐副总裁潘智勇在业绩发布会透露,现偿还了接近60亿元的短期债务,但与庞大的短期债务相比,依旧是杯水车薪,还款能力捉襟见肘。

上瘾永续债

在调控政策重击之下,房企借款利率上涨,为缓解现金流紧张,雅居乐对永续债的依赖逐渐加深,永续债发行规模大幅上升。

2017-2019年,雅居乐的永续债规模分别为55.29亿元、83.35亿元、135.67亿元,2019年永续债更是达到了135.67亿元,需要支付的利息达到8.5亿元。

年报显示,2019年,雅居乐分别在5月、6月、10月、11月就发行了4次美元永续债,总计14亿美元,利率在7.75%至8.375%之间。据统计,这一永续债规模相当于当年国内所有房企发行美元债40亿美元永续规模的1/3,截至2019年末,雅居乐计入权益工具的永续债余额达到135.67亿元,占全部总权益的20.8%,较2018年末净增52.31亿元。

业内知情人士指出,永续债虽然不计入负债项,但实际上依然是债务,且融资成本比一般债务更高,大规模发行永续债说明企业现金流吃紧,希望通过永续债来降低负债率,进而提升债权融资空间。

“永续债作为债务,同样需要偿还,背后还将形成了大量利息支付成本,在当前汇率存在着巨大波动的情况下,对被永续债绑定的雅居乐来说,不仅面临国内房地产的调整风险,还面临国际美元债的双重风险,”数据显示,超高的永续债在去年侵蚀了雅居乐9亿元的利润,并导致了雅居乐归母净利润同比增长仅5.4%。

在2019年业绩发布会上,雅居乐董事会主席兼总裁陈卓林表示,受疫情影响,今年房地产行业的销售肯定是很难的,公司将2020年销售目标定在1200亿元左右。

2020年这个销售目标同比增速仅有1.7%。然而,今年前4个月,雅居乐仅完成销售263.70亿元,同比下降23.1%,仅实现全年销售目标约22.00%。

值得一提的是,雅居乐2018年也并未完成1100亿元的业绩目标,实际仅完成1026亿元,虽同比增长14.5%,但依旧有74亿元的差距。巨额债务压顶,靠永续债“续命”的雅居乐能否完成今年1200亿元的业绩目标,依旧难言乐观。增长乏力,徘徊在千亿水平的雅居乐“雅居”不易。(文/妙竹)