近日银行迎来年报季,4月30日,网商银行发布2020年年报。在去年经历了疫情「黑天鹅」的情况下,网商银行服务小微客户数和净利润仍然保持稳健增长,不良率控制在较低水位,经营成果超出各界预期。

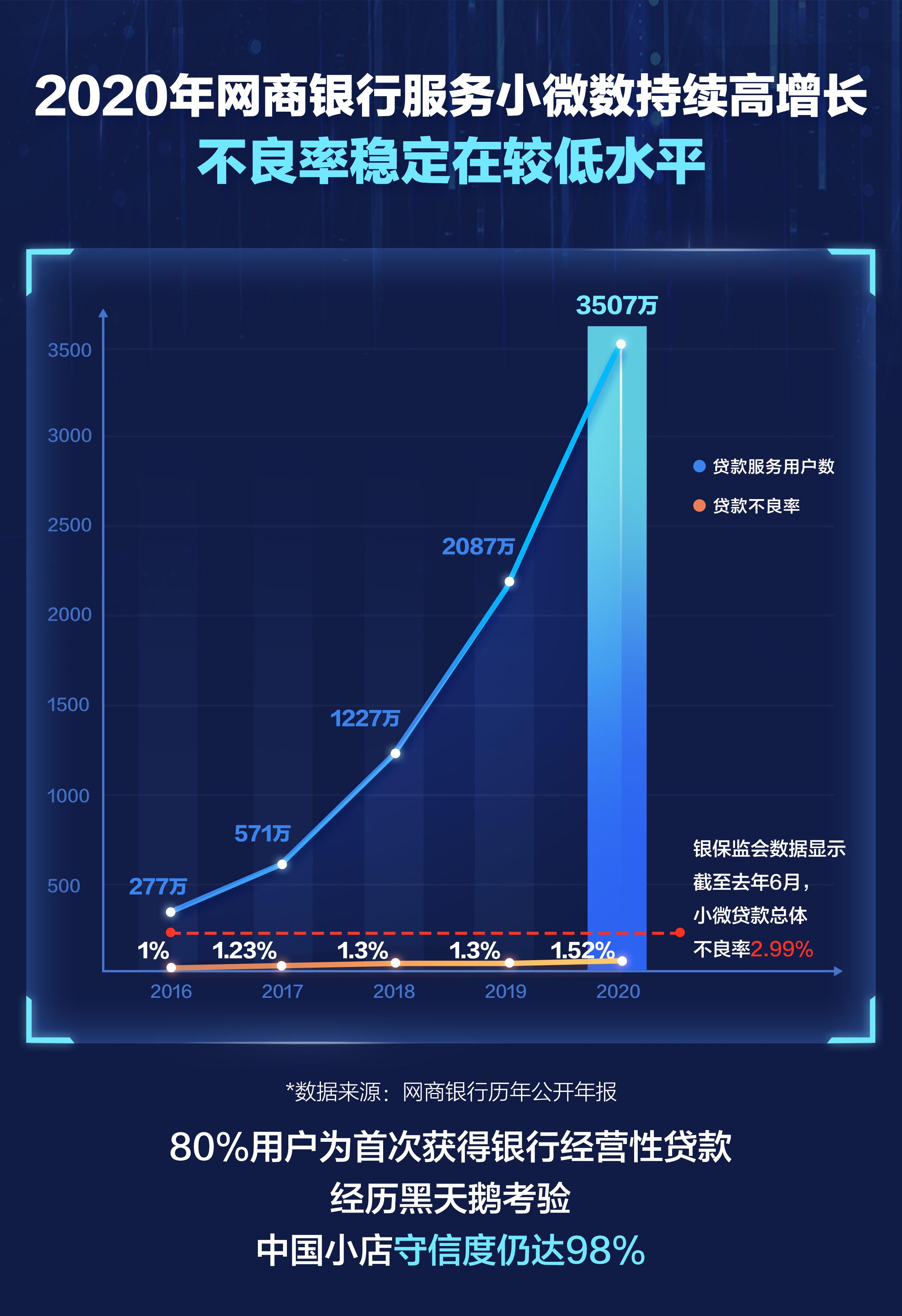

年报显示,截至2020年末,网商银行服务小微客户数增长近7成,累计服务小微企业和个人经营者3507万户;得益于小微经营者的主动守信,在疫情冲击下,其不良率仍保持在1.52%的较低水平;净利润方面,由于大幅向小微让利,净利润较去年基本持平,为12.85亿元。

小微客户数连续5年高增速,农村普惠金融覆盖面持续扩大

2019年网商银行无接触贷款累计服务的小微客户数是2087万,已经成为全球服务小微最多的银行,2020年这一数字增至3507万,净增1420万,连续5年实现高增长。据行长金晓龙介绍,「在千万级的基数上,去年服务小微客户数仍然能够大幅增长,主要得益于开放银行生态和深耕农村金融服务的战略」。

网商银行发起的「凡星计划」通过与金融同业合作伙伴资源共享、优势互补的方式,推动全行业小微企业金融服务能力持续跃升,截至2020年末,网商银行已与超过700家金融企业形成合作,让全国7成小店获得贷款额度。

在科技和数据的加持下,普惠金融最难触达的农村也打开了局面。截至2020年,网商银行涉农县域贷款服务客户数累计超1785万,和772个县域达成战略合作。同时探索通过行业首创的卫星遥感信贷技术「大山雀」等,缓解经营性农户贷款难的问题。

网商银行成立初期主力服务网店卖家的小额信贷需求,而现在线下小店和三农用户已经成为其最主要的服务群体,在国家支持小店经济和乡村振兴的背景下,用户群体的扩展为未来的持续增长开辟了空间。

不良率仅1.52%,中国小店信用水平远超预期

在08、09年金融危机爆发时,美国小微企业贷款不良率攀升了3倍,韩国大涨了6倍。相比传统银行,年轻的互联网银行没有经历过大的经济周期,但在这次疫情考验之下交出的答卷依然亮眼。

聚焦小微业务的网商银行2020年不良率仅为1.52%,仍然保持在较低水平。这显示出全国疫情后的经济恢复能力、小商家群体的信用水平超出预期。根据银保监会披露的数据,去年银行业小微贷款整体增速超30%,远超信贷总规模增速,截至去年6月30日,总体不良率控制在2.99%。

小微贷款历来是难啃的「硬骨头」,需求「短小频急」,且违约风险在各类贷款中相对偏高。而2020年中国的小微企业,尤其是承担就业底盘的小店经济,全年主动守信率仍达到98%,成为经济强势反弹的排头兵。

大幅让利小微,净利润12.85亿与去年基本持平

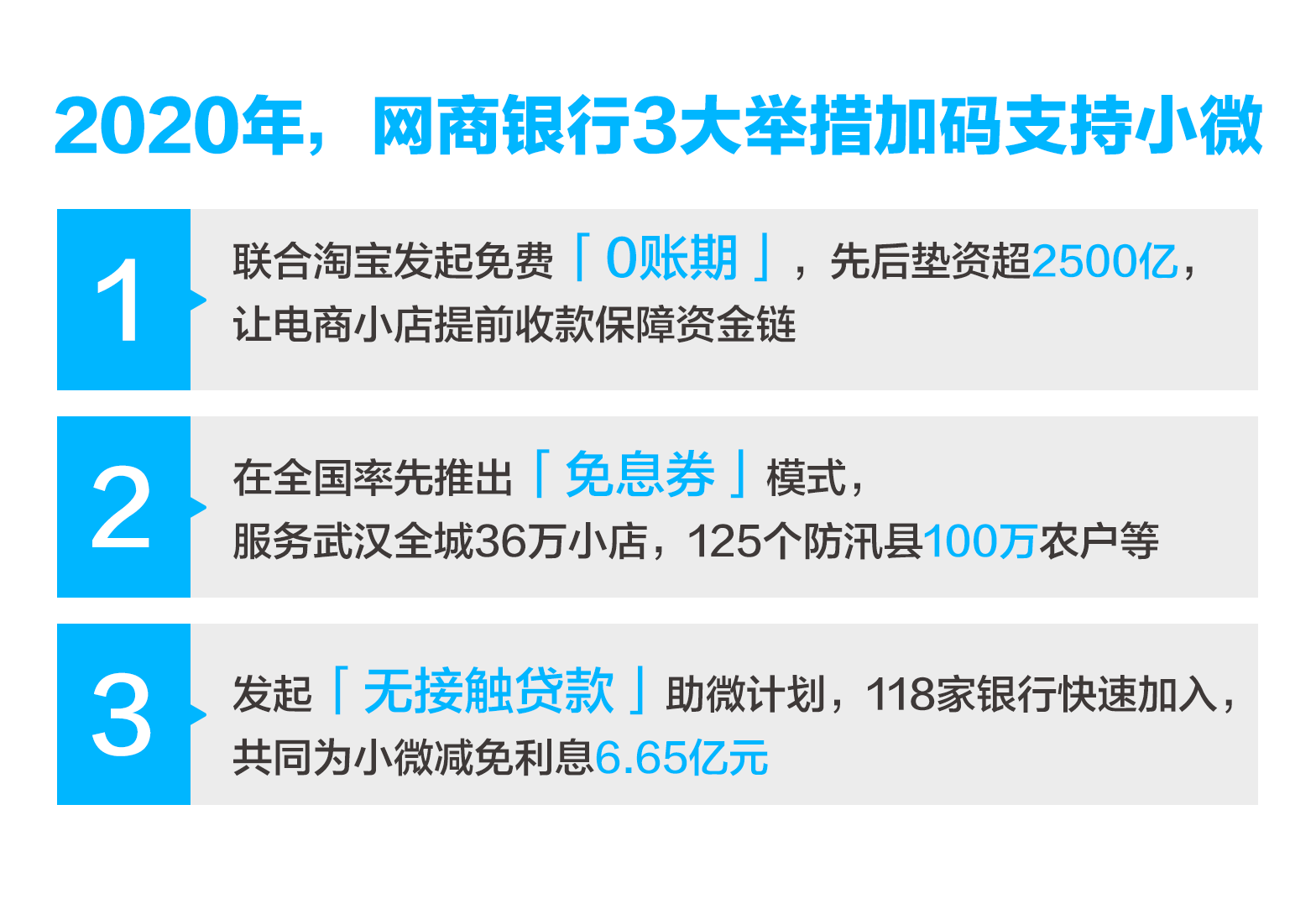

服务小微客户数量增长68%,但净利润维持在12.85亿,与去年基本持平,没有相应大幅增长。对此,网商银行方面透露,去年在抗击疫情和扶持小微方面,多措并举,投入了大量财务资源。

年报数据显示,其普惠小微贷款利率较上年降低1.11个百分点,小微企业融资成本连续三年下降。

去年春天,网商银行还与全国工商联、中国银行业协会等发起了「无接触贷款」助微计划,118家银行先后集结加入。半年时间内该计划共同服务小微客户数超2000万户、累计发放贷款超8700亿元。网商银行及其联营贷款银行累计减免利息6.65亿元。

在今年3月的银保监会发布会上,中国银保监会主席郭树清表示:「互联网平台在中国参与金融取得了积极效果,特别是对中小微企业提供数字信贷等服务,在世界上是领先的」,并鼓励网商银行等互联网民营银行发展。

对于网商银行下阶段战略目标,行长金晓龙表示,除了继续支持小店经济发展,探索数字供应链金融等,将重点发力农村金融,「我们相信,下一步发展普惠金融的重头戏一定在农村。今年是网商银行成立的第六年,预计到十周年时,网商银行将与2000个涉农县区达成战略合作,缩小城乡金融差距,解决农村信贷最后一公里难题」。